日々、税理士業務を行うにあたって、経験したこと、感じたことを関与先の守秘義務を順守しつつ、わかりやすく文章にしていきたいと思いますので、お付き合いください。

2022年10月

新しいグループ通算制度、中間申告がスタート 2022.10.31

令和4年4月1日からスタートした「グループ通算制度」、連結納税制度の適用期間中はありませんでしたが、ことしより各通算子法人へ所轄税務署から法人税および地方法人税の中間申告書および納付書(11月30日(水)期限)が送られてきます。予定申告の場合、申告・納付額を「前期実績基準額」といい、『前事業年度の確定法人税額(連結法人税個別帰属額) × 中間期間の月数(6か月)/前事業年度の月数(12か月)』で計算された金額ですが、念のために前期の法人税個別帰属額に基づき一致するか確認されるとよいと思います。

また、「グループ通算制度」では、原則として各通算子法人が各法人で申告および納付を行いますが、通算親法人が一括して申告および納付をすることも可能で、そうすることによりグループ全体の事務負担を軽減することもできます。なお、予定申告に代え仮決算による中間申告も可能ですが、この場合には通算グループ内のすべての法人が仮決算による中間申告書の提出が必要になります。

一方で、地方税の中間申告については、地方税が連結納税制度の対象外であったため、昨年と同様の中間申告を行います。予定申告の場合、各法人の前期納税額を基準として納付することになりますが、予定申告書の提出については、みなし申告規定により省略が可能です。ことしは中間申告分(予定申告分)の法人税および地方法人税の納付額だけ昨年より早く納付することになり、会社の来月11月の資金繰りについては留意しておく必要があります。

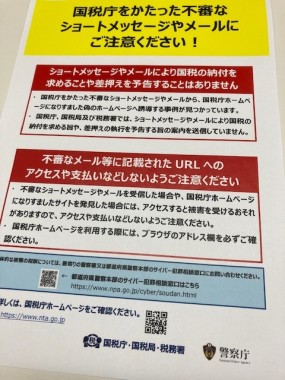

国税庁を装った不審メールに注意 2022.10.24

先週、法人事業者へ国税庁を装った不審メール(差出人:’’e-Tax(国税電子申告・納税システム)’’<e-tax.nta.go.jp@gmail.com>、件名:税務署からの【未払い税金のお知らせ】)が届いているケースがありました。メールの内容は、このメールを受け取った法人事業者は所得税(法人税と間違っている?)または延滞税(4万円)を納付しておらず、もし納付期限(メールを受け取った日、したがって直ぐ支払わなければいけない)までに納付しないと、不動産・自動車・給料・売掛金などの債権などの差押処分に着手するというもの。

文章自体は表現が日本語として不自然で、ところどころ怪しげな中国漢字も混ざっているので、落ち着いて読んでみると不審メールと判りそうなものです。いずれにしても、延滞税などを支払うためクリックするメール上のアドレス(https://www.e-tax.nta.go.jp/)は実際の国税庁ホームページアドレス(https://www.nta.go.jp/)とは異なるので、絶対にアクセスしないようにしてください。税務署へ電話で問い合わせると、同じようなメールが他の法人事業者にも届いていて、現在アクセスしないよう呼びかけているとのこと。

税務署職員のお話でもありましたが、国税の納付を求める旨や差押えの執行を予告する旨があった場合でも、必ず文書にて納税者の方へ通知するので、このようにメールを送信することはありません。国税庁を装った不審なメールの実際の文面および注意点の詳細については、e-Taxホームページにも掲載されています。このように不審と思われるメールが届いた場合、メールを開封せず削除するなど、取扱いには十分は注意するようお願いいたします。

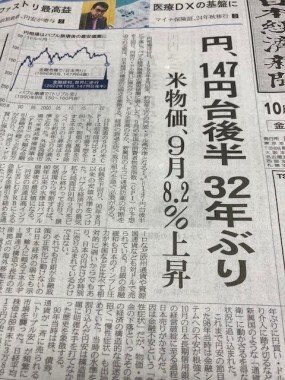

急激な円安、外貨預金で確定申告が必要なケース 2022.10.17

最近、急激な円安の流れが加速していて、2022年の年初114円台でスタートした米ドル円レートは先週末でついに148円台へ。米ドル等の外貨預金をお持ちの方は、2022年中に円転して「今年中に利益を確定する」という方も多いと思います。この場合、その利益額に対し、所得として令和4年分の確定申告書の提出(2023年3月15日まで)が必要なケースが出てきます。

たとえば、1万米ドルの外貨預金の場合、1米ドル=110円のときに円を外貨預金にし、1米ドル=140円で外貨預金から円に戻すと、28万円の利益(140万円-110万円-2万円(為替手数料))に発生します。この28万円の利益はいわゆる「為替差益」といい、個人の納税者にとっては「雑所得」の扱いで申告する必要があります。ただ、年収2000万円以下の給与所得者で、このような外貨預金の為替差益(「雑所得」)を含めた給与所得以外の所得が20万円以下の場合、医療費控除などで確定申告をしない限り、あえて申告は不要になります。

一方で、住民税の申告は確定申告とは異なり、収入の額にかかわらず1月1日に住民登録をしている市町村に対し、申告する義務があります。たとえば、会社員などの給与所得者の方(年収2000万円以下)が外貨預金を円に転換し15万円の為替差益を得ても、それ以外に所得がないとすると確定申告は不要ですが、住民税の申告は必要で原則として住民税が発生します。住民税の申告を行わないと、国民健康保険料が正しく算定されない、所得証明書や課税・非課税証明書が発行されないなどの不都合が生じます。住民税の申告に関しては、このように、ご自身で住民税のみ申告するパターンもあり得ますので、該当するかどうか確認のうえ正しく申告するようにしましょう。

資材高へ対応「大津市原油価格・物価高騰等対応給付金」 2022.10.11

大津市は、市内に事業所または事務所がある中小企業者等・個人事業者を対象に、コロナ禍における原油や穀物等の物価高騰に伴う仕入値の増加に対し、事業継続を目的として「大津市原油価格・物価高騰等対応給付金」の支給することになりました。対象となる法人・個人事業者は、大津市内に事業所等があれば、本社・本店または住まいが大津市外にあっても対象になります。(ここでの「中小企業者等」とは、中小企業等経営強化法第2条第1項に規定する中小企業者および社会福祉法人等の「中小企業者の要件」に準じ各要件を満たす者をいいます)

適用要件は、『① 直近の決算期における原材料仕入価格の割合が、製品等に係る売上高のうち30%以上を占めている ② 令和4年5月分から同年11月分の任意の連続する3か月分において、売上高に占める原材料仕入価格の割合が、①の割合から3%以上増加』で、以上の①および②のいずれにも該当する者には、中小企業者等 20万円・個人事業者 5万円が給付され、申請書の受付は令和4年12月28日(水)までになっています。

添付書類として適用要件の確認のため、中小法人等・・確定申告書別表一の写し・法人事業概況書(表・裏)の写し、個人事業者・・確定申告書(第1表・第2表)の写し・所得税青色申告決算書か収支内訳書の写し、一方で令和4年5月分~11月分の間における売上金額および仕入金額を確認する帳簿等としては、月毎の試算表や売上台帳がそれぞれ必要になります。詳細については滋賀県ホームページに説明されているので、そちらをご覧ください。

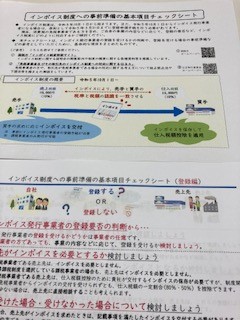

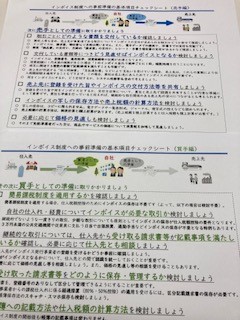

国税庁、「インボイス制度への事前準備の基本項目チェックシート」公表 2022.10.03

今週から10月に入り、2023年10月に導入される「消費税インボイス制度」まで1年、そして10月1日より登録を受けるための申請期限2023年3月31日まで半年足らずになりました。ただ、消費税の納税義務のある法人および個人事業など課税事業者 約300万件のインボイス発行事業者(適格請求書発行事業者)への登録はあまり進んでないようで、8月末時点でインボイス登録率が法人 42.26%、個人事業者 9.9%にとどまり、登録件数の総数も100万件に満たない状況(東京商工リサーチ調べ)とのことです。

このような中、9月22日国税庁は「インボイス制度への事前準備の基本項目チェックシート」を公表しました。こちらは、インボイス制度開始まで準備すべき基本項目が4ページにわたり、チェックシート形式で用意されています。1ページ目の「インボイス制度の概要」、2ページ目の「登録編」(自社として、登録する OR しない)、3ページ目の「売手編」(自社が売上先に対する「売手」としての準備)、4ページ目の「買手編」(自社が仕入先に対する「買手」としての準備)で構成され、文章もイラスト付きでやさしい言葉に置き換えて作成されています。

国税庁は併せて「インボイス制度特設サイト」を設け、インボイス制度に関する説明会の開催案内や制度の概要に関する各種資料等も掲載し、一方で公正取引委員会も自身のホームページで、免税事業者や取引先が免税事業者である場合の対応に関して「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」で解説しています。いすれも、「インボイス制度への事前準備の基本項目チェックシート」の1ページ目にあるQRコードで読み取ることができますので、チェックシート同様、有効に活用されるとよいでしょう。