日々、税理士業務を行うにあたって、経験したこと、感じたことを関与先の守秘義務を順守しつつ、わかりやすく文章にしていきたいと思いますので、お付き合いください。

2023年9月

10月1日から新たに課税事業者になる方へ 2023.09.25

消費税インボイス制度の開始される10月1日まで、あと1週間を残すのみとなりました。新たな制度であるため、各事業者にとってその準備や対応が必要になりますが、特にいままで免税事業者として消費税の申告・納税や事務負担がなかった小規模事業者の方にとって、制度開始以降は最低限、次の項目について準備する必要があります。

まず、取得された「適格請求書発行事業者番号」(インボイス番号:T●-●●●●-●●●●-●●●●)を得意先に通知されましたでしょうか。得意先もあなたがインボイスを発行するかどうかで取扱いが異なってきますので、まだお伝えてしていない場合はすぐに伝えるようにしてください。また、インボイスとなる書類(請求書・領収書・レシート・納品書など)には、取得された「適格請求書発行事業者番号」を記載する必要があります。ただ、インボイスの様式自体は制度開始前の様式を引き続き使用しても問題ありません。

また、売上げに対して返品値引・割戻し等の取引をおこなう場合、「返還インボイス(適格返還請求書)」の発行が必要になり、得意先より返品を受けた際には「返還インボイス」を発行できるよう準備しておかなければなりません。一方で、税込金額が1万円未満の取引については「返還インボイス」を交付する必要はありませんが、この場合は消費税法上の売上にかかる対価の返還等として「売上値引き」処理する必要が出てきます。少額な返還インボイスの交付義務免除の概要|国税庁 (nta.go.jp)

9月27日(水)は、消費税中間申告分の振替日になります 2023.09.18

個人事業者の方で、令和4年分の確定消費税額(地方消費税額は含みません)が48万円を超える方は、消費税及び地方消費税の中間納付が必要になります。その中間申告分(年1回)の法定納期限は8月31日(木)でしたが、すでに振替納税の手続きをされている個人事業者の方については9月27日(水)に指定された預貯金口座から引落しされますので、あらかじめ預金残高の確認をお願いします。中間申告分の納期限及び振替日について|国税庁 (nta.go.jp)

消費税の中間納付とは前年の納税額を基礎として、その年の消費税を先払いする制度で、最終的に確定申告では正しい税額を算出して差額分を納税(払い過ぎの場合は還付)します。消費税の課税期間は原則1年(届け出により3か月ごと又は1か月ごとに短縮することも可能)ですが、あまりに大きな金額になると一括払いが納税者の負担になってしまいます。そこで、税額が大きくなるほど分割して、納税の負担を分散しようとする目的から中間納付という仕組みがあります。

ただ、どうしても振替日に残高が不足してしまう場合、振替納税ができなくなってしまい、法定納期限の翌日から納付日までの期間に対応する延滞税が本税と納付する必要が出てきます。もし、振替日に納付できない事情がある場合、所轄の税務署(徴収担当)に説明して手続きを進めれば、滞納処分の猶予や延滞税の軽減など受けられることもありますので、前もってご相談されることをおすすめします。No.9206 国税を期限内に納付できないとき|国税庁 (nta.go.jp)

インボイス制度、「出張旅費特例」と「公共交通機関特例」 2023.09.11

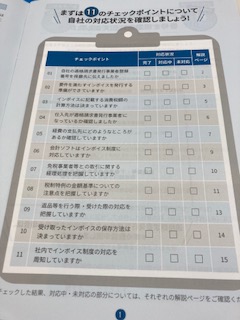

来月10月1日からの消費税インボイス制度の施行にともなって、かなりあわただしくなってきました。国税庁のインボイスコールセンターインボイスコールセンター(インボイス制度電話相談センター)|国税庁 (nta.go.jp)は、問い合わせに対し電話が繋がりにくくなっているそうです。弊所も今週から月次契約等の関与先様へ『インボイス対応 チェックしておきたい11のポイント』(㈱TKC出版)を配布し、自社の対応状況をチェックしていただき、不足している点はこちらでサポートできるようにしています。

最近は、「出張旅費特例」についてのご質問をいただくことが多いです。たとえば、出張旅費でインボイスの宛名が従業員になっている旅費を立替払いした場合、その会社が仕入税額控除を行うには、「立替精算書」と「従業員宛インボイス」が必要になります。一方で、その会社が従業員に対し(できれば旅費規定に基づく)一定額の出張旅費を支払った場合、「立替精算書」と「従業員宛インボイス」の保存の必要はなく、一定の事項を帳簿に記載することで足ります。

また、「公共交通機関特例」は、3万円未満の公共交通機関の運賃が対象ですが、航空券やタクシーについては対象外で、前述の「出張旅費特例」の対象のみになります。ちなみに、個人タクシーの運転手が加盟する個人タクシー協同組合は組合員にインボイス登録を推奨したそうです。法人利用の顧客が個人タクシーを避けることがないようにするための処置ですが、今後利用する買手側だけでなく売手側にもいろんな対応が出てくると思います。

来月から完全子法人株式等からの配当等、源泉徴収ナシへ 2023.09.04

令和4年度の税制改正により、来月10月1日以後に支払いを受けるべき配当等で、「完全子法人株式等(株式等保有割合100%)に該当する株式等」または「発行済株式等の3分の1超を保有する株式等」に係るものは、所得税を課さないこととし、その配当等に係る所得税の源泉徴収を行わないことになります。0022004-066.pdf (nta.go.jp)たとえば、親会社が完全子法人等より1,000,000円の配当を受け取る場合、源泉徴収税率20.42%の204,200円の控除した795,800円(1,000,000円-204,200円)の支払いを受け、その完全子法人等は204,200円を源泉所得税として国に納付します。これが、2023年10月1日以降、親会社が完全子法人等より配当金1,000,000円を受取るのみで済みます。

ある通信大手会社は、2018年に傘下の中間持株会社が保有していた関連会社の株式を約16億株売り、利益として2019年に約2兆円の配当金から受領しましたが、その際約4千億円の所得税を源泉徴収で支払いましたが、当該会社には同額が還付されました。そのとき還付加算金(納め過ぎた税金を還付する場合、日数に応じて加算される金額。利息のようなもの)は1億3千万円だったそうです。会計検査院の調査したところ、2017年~19年度にのべ888社で還付加算金が生じていて、その金額は約3億6500万円超にのぼったそうです。今回の件に関しては、源泉徴収制度という納税者に一定の事務負担を強いて、税金を確実にとるためシステムが、巨額の税金の無駄遣いが生じている現実を知ることができます。