日々、税理士業務を行うにあたって、経験したこと、感じたことを関与先の守秘義務を順守しつつ、わかりやすく文章にしていきたいと思いますので、お付き合いください。

「国外財産調書」の提出件数・総額、2024年分は過去最高に 2026.02.02

先週28日、国税庁は外国に5千万円超の資産がある居住者の方(非居住者の方は除きます)に提出義務のある「国外財産調書」について集計を行い、2024年分の提出件数が1万4544件(前年比 9.8%増)、総額が8兆1945億円(前年比 26.3%増)といずれも過去最高であったと発表しました。この発表のなかで担当者は、「円安や外国株式の値上がりで提出義務がある人が増えた」とコメントしており、確かにその集計での国外財産を資産別にみると、有価証券が5兆4817億円で全体の66.9%を占めていて、次いで預貯金 8817億円、建物 5397億円と有価証券が圧倒的な割合になっています。

この「国外財産調書」とは、その年の12月31日においてその価額の合計額が5,000万円を超える国外財産を有する方が、その国外財産の種類・数量・価額その他必要な事項を記載した「国外財産調書」を、その年の翌年の6月30日までに、住所地等の所轄税務署長に提出しなければならないものです。実務においては、国外財産を有するほとんどの納税者の方は、確定申告作業と合わせて提出を完了されますが、確定申告義務のない個人でも「国外財産調書」の提出義務は発生しますので、一度ご自身の国外財産の状況をご確認ください。とくに国外に多くの有価証券をお持ちの方は、昨年の12月31日現在の時価や為替レートの情報を入手し、「国外財産調書」の提出義務の有無を調べる必要があります。kaigaizaisan_tirashi.pdf

この「国外財産調書」とは別に、所得金額の合計額が2,000万円超かつ12月31日時点3億円以上の財産を保有している等に該当する場合は「財産債務調書」の提出が別途必要となる場合があります。「財産債務調書」は国内外の財産および債務の内容を記載することが求められているため、国外財産についても原則的には「財産債務調書」へ記載します。国外財産が5000万円を超える場合、「財産債務調書」と「国外財産調書」の両方を作成しなければいけませんが、「財産債務調書」には国外財産の価額の合計額以外の記載は不要です。一方、国外の債務については「国外財産調書」の対象ではないため、「財産債務調書」にその詳細を記載する必要があります。

謹賀新年 2026.01.02

令和8年。謹んで新年のご挨拶を申し上げます。本年も皆様にとって、素晴らしい一年となりますようお祈り申し上げます。

わたしは元旦の初詣、毎年甲賀市の山合にある油日神社へ行ってます。今回参拝したのは早朝でしたので、訪れる参拝者も地元の家族連れが数組のみ。南鈴鹿の山麓にある境内は、甲賀武士の自治組織の史跡「甲賀郡中惣遺跡群」の一つで、朝から快晴で清々しく、広大な神域には樹齢数百年の大樹が密生していて古社の社殿がよく映えます。

この神社の特徴は、正面の参道から南北に一直線並んだ楼門・回廊・拝殿・本殿(いずれも室町時代で、国の重要文化財に指定)で、とくに楼門の左右から延びた回廊は、床張りで幅が広く、めずらしい造りになっていて一見の価値があります。

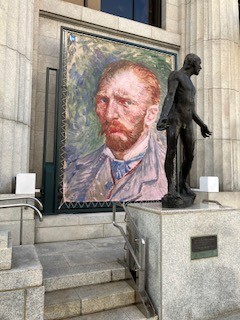

『大ゴッホ展』 2025.11.23

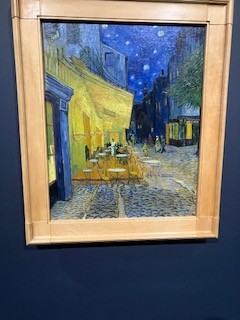

晴天の三連休の初日、神戸の旧居留地にある「神戸市立博物館」(中央区京町)に行ってきました。この建物は1935年に竣工したある銀行の神戸支店ものを増改築したそうで、国の登録有形文化財としても登録、洗練された外観は玄関南に立つロダンのブロンズ像(ジャン・ド・フィエンヌ)ともよくマッチしています。いま「神戸市立博物館」では、9月20日から『大ゴッホ展』が開催中で(来年2月1日(日)まで)、本国オランダで所蔵されている有名な作品が多く展示され、この日もたくさんの方が鑑賞に訪れていました。

展示物は有名な「夜のカフェテラス」をはじめ約60点。ごく初期のオランダ時代の作品も展示されていて、「夜のカフェテラス」を描くに至るまでをさまざまな作品を通じて紹介しています。それから鑑賞するうえで大きく変わったことは、数年前まで作品への撮影禁止が当たり前でしたが、いまでは展示室内で撮影を許可するケースが増えています。この『大ゴッホ展』でも「夜のカフェテラス」をはじめ有名な作品でも撮影可となっていて、作品を鑑賞するというよりは、写メの撮影会のような状態になっていました。

その後行ったのが、同じ旧居留地にある「ブルーボトルコーヒー(Blue Bottle Coffee,Inc)」。ここのコーヒーチェーンは、ネスレグループの一つ、本社はカリフォルニアで2015年から現在まで日本国内で24店舗を展開、いまではコーヒーのサード・ウェーブの代表格(ファースト・ウェーブは1960年代のインスタントコーヒー、セカンド・ウェーブはスターバックスなどのシアトル系)になっていて、オーダーの都度で淹れてくれるコーヒーは美味しく、またスタッフの接客も行き届いているので、なかなか居心地のよい空間です。

国税庁「非居住者等への支払がある場合、ご確認ください!」リーフレット公表 2025.10.25

国税庁は先月9月、「非居住者等への支払がある場合、ご確認ください!」のリーフレットを公表し、非居住者や外国法人(以下「非居住者等」という)に何らかの支払をする場合、その対価が源泉徴収の対象となる「国内源泉所得」に該当するが否か確認する必要があるとしています。このリーフレットでは、① 土地等の取得対価を支払う場合 ② 不動産の賃借料等を支払う場合 ③ 利子等を支払う場合 ④ 配当等を支払う場合 ⑤ 工業所有権、著作権等の使用料等を支払う場合 ⑥ 給与等の人的役務の提供に対する報酬等を支払う場合、以上6の取引について、その支払時に所得税および復興特別所得税の源泉徴収および納付を注意喚起しています。0022007-045

近年、外国人(非居住者等)が日本国内の不動産を所得・保有する件数が急増していますが、具体的に「① 土地等の取得対価を支払う場合」では、非居住者や外国法人から日本国内にある土地等を購入し、その譲渡対価を国内で支払う方(買主)は、その非居住者等に対して対価を支払う際に、10.21パーセントの税率により計算した額の所得税および復興特別所得税を源泉徴収し(ただし、1億円以下かつ対価を支払う個人が自己または親族の居住用とする場合を除きます)、原則として支払った月の翌月10日までに納付することになります。

とくに納付もれが生じやすいケースとしては、買主が非居住者等(売主)に対して土地等の譲渡対価を日本国外で支払う場合です。このようなケースでも、その買主が国内に住所もしくは居所または事務所等を有するときは、国内源泉所得を国内において支払うものとみなして、源泉徴収しなければいけません。この場合の納付期限は、支払った月の翌月末日となります。したがって、買主には源泉徴収の義務が発生した場合、期日後で納税したとしても不納付加算税(納税額の10%。指摘される前なら5%)が課税されることになります。買主としては、自分の所得税ではなく売主側の所得税を支払わなければならない特殊なケースなので、わからないまま納税漏れになってしまうことが考えられます。売主の住所・振込先の口座・送金先・書類のやり取りの住所等に、海外の記載があるようなときは、売主に非居住者でないかどうかをよく確認するようにしましょう。No.2879 非居住者等から土地等を購入したとき|国税庁

来日5年を経過する外国人の方、確定申告の有無の確認を 2025.09.27

ことしも残り3か月あまりとなり、そろそろ来年3月15日に期日となる令和7年分の確定申告が必要かどうか、そして納税額がどのくらいになるか、前もって確認しておく時期になりました。とくに日本にお住いの外国人の方で、もしことし中に来日後5年を経過し、本国で不動産所得や年金所得などがある場合、日本国内で確定申告が必要なケースも考えられますので、ご自身の申告要否の把握が必要です。

日本の所得税の取扱い上、日本に居住する外国人の方はその居住形態によって、課税される対象の所得が大いに異なります。まず、「居住者」、「非居住者」のどちらに該当するか、そして「居住者」に該当した場合でも「非永住者以外の居住者(永住者)」か「非永住者」を判定することが重要です。そのうち「非永住者」とは、『居住者のうち日本国籍がなく、かつ、過去10年以内の間に日本国内に住所または居所を有していた期間の合計が5年以下である個人』になります。No.2010 納税義務者となる個人|国税庁 (nta.go.jp)

そして、「非永住者以外の居住者(永住者)」の方の課税対象の範囲は、所得が生じた場所が日本国の内外を問わず、そのすべての所得に対して課税対象(全世界課税方式)になります。したがって、年の中途で5年が経過し「非永住者」から「非永住者以外の居住者(永住者)」になった場合、それ以降の期間(令和7年6月30日で5年経過のケース:令和7年7月1日~12月31日)は本国で生じた所得も含めて、日本での確定申告(令和8年3月16日まで)が必要になると考えられます。

外国人起業家向け「経営・企業ビザ」、資本金要件が3000万円以上へ 2025.08.31

政府(出入国在留管理庁)は日本で起業する外国人経営者向けの「経営・管理ビザ」の要件を厳格化することを8月26日の法務省令案で公表しました。主な内容は資本金の要件は500万円以上から3000万円以上に引き上げられます。また、経営者の経歴や学歴の要件も新たに設け、本来の目的から外れた不適切なビザの取得を防止するとしています。出入国在留管理庁がパブリックコメント(一般の意見公募)を経て、10月に省令の改正を目指すとのことです。

従来の「経営・企業ビザ」制度では、「500万円以上の資本金」または「2人以上の常勤職員」を用意し、日本国内に事業所を確保すれば、最長5年滞在できることができました。省令の案では、資本金の引き上げだけでなく、「1人以上の常勤職員」も必修になります。また、経験や学歴の要件も追加し、「経営・管理経験3年以上」か「経営・管理に関する修士相当の学位」を求め、中小企業診断士などによる事業計画の確認も義務づけられます。

現行の資本金500万円以上という基準は、旧投資経営ビザの時代から長らく変更されていませんでした。ただ、円安の進行や日本の経済成長により、この金額自体国際的に見て極めて低い水準(同様のビザの場合、米国 1500~3000万円、韓国 3200万円相当)となり、極端な話し「お金で買えるビザ」と揶揄される状況が生まれていました。とくに、移住目的で、民泊の運営法人や実体のないペーパー会社を設立する事例が目立つことが問題となっていましたので、そういった状況を抑制する狙いがあると思われます。

個人・法人事業者とも、消費税中間申告分の納税資金のご準備を 2025.08.10

8月に入り、対象となる個人事業者へは令和7年1月1日~令和7年12月31日の課税期間分の中間申告書および領収済通知書(納付書)が順次届いていると思います。納期限は令和7年9月1日(月)ですが、すでに令和6年分までに振替納税制度を採用されている方は、今回は令和7年9月29日(月)に同じ銀行口座より引落しになりますので、前日まであらかじめ残高の確認をお願いします。

未だ振替納税制度を利用されていない納税者の方でも、納期限(令和7年9月1日)までに一定の手続きをすれば振替納税を利用することができ、申し込み手続きはe-TAXでも可能になっています。また、昨今の資材や燃料費の高騰による物価高を理由に資金繰りが悪化している事業者については、「令和7年1月1日~6月30日」を一課税期間とみなして、いわゆる「仮決算」を行い、それに基づき消費税等を納税することもできます。仮決算を行う労力が必要になりますが、当初の中間納付額より納税額を減らせます。

一方で、年11回中間申告が適用される法人(3月末決算)で、定期総会の招集日の関係から申告期限を延長した法人税や地方税と同様に、「消費税の申告期限の延長の特例」を提出されている場合、8月中に3回分(対象期間:4月度・5月度・6月度)の中間申告書および納付書が届いていると思います。9月中の納付分からは通常の1回分の納税になりますが、8月納付分についてはあらかじめ納税資金に留意する必要があります。

海外赴任の方へは、労災「特別加入制度」の手続きを 2025.07.20

昨今の円安傾向で一時ほどではないにしろ、海外勤務のある企業は大企業にかかわらず、中小企業でもその機会は一定数あります。その場合の労災保険についてですが、海外での業務が「海外出張」として取り扱われる場合、国内での災害と同様に労災保険給付を受けることができます。一方、「海外赴任」とみなされる場合、海外赴任者として特別加入をしていなければ労災保険給付を受けることができません。というのも、労災保険法の適用については、法律の一般原則として属地主義がとられているため、海外の事業に「派遣」され、その事業に使用される場合には労災保険の対象とならないためです。

そのようなケースに備えて、労働者を海外に派遣する場合には「労災保険特別加入制度」があります。「労災保険特別加入制度」とは、海外に派遣された労働者が現地で労災に遭ったとき、日本の労災保険と同様の補償を受けるための制度です。海外に従業員を派遣する企業は、万が一現地で労働災害に遭った場合に備え、海外派遣日の前に加入手続きをすることをおすすめします。なお、その制度は前述の海外出張者や現地採用者は対象外になります。

「労災保険特別加入制度」の手続きは、国内事業者が特別加入予定者をまとめて「特別加入申請書」に記入し、所轄の労働基準監督署長を経由して都道府県労働局長あてに提出することにより可能です。加入希望日の30日前から申請書を提出することができ、過去に遡って加入申請はできません。したがって、海外特別加入手続きについては、事前申請だということに注意が必要で、記入記載例は厚生労働省のHPから確認できます。海外での予期せぬ事故や病気は、医療費などが高額になることもありますので、労災保険への加入は、万が一の際の経済的な負担を軽減する上で非常に重要になります。

写真展『光と空間 建築の美』 2025.06.29

週末に大阪へ所用で出掛けた際、お知り合いが会員になっている日本建築写真家協会の写真展『光と空間 建築の美 』(大阪市中央区本町「富士フイルムフォトサロン」)へ行ってきました。この写真展は、建築の撮影を生業とする全国の会員から作品を公募し隔年で写真展の開催を続けていて、16回目となる今回(7月3日(木)まで)は、光と空間をテーマに建築の美をとらえた作品を展示しています。

展示されている作品は、普段建築を記録として撮影することが多い写真家が、仕事での撮影における制約から解き放たれ、自由な感性で切り取った作品を展示しています。各地に点在する歴史的街並み、古建築、近代建築、そして日常何気なく接している現代建築等さまざまな建築、都市の姿を通して、建築にたずさわっている写真家達が、建築、都市の「光と空間」に挑みその表情をとらえていました。

この写真展を鑑賞後、わたしも1930年(昭和5)に旧三菱商事大阪支店として建てられ、戦後は農林省関係のビルとなった「大阪農林会館」(大阪市中央区南船場)に行き撮影。現在は、高い天井や重厚なデザインの内装を活かしたスタイリッシュなショップが集まる商業用ビルとなっています。建物の内部はしっかりと作り込まれた木製の手すりや柱、ドアなど細部にレトロな雰囲気が残っています。

「国外財産調書」(6月30日まで)、提出有無の確認を 2025.06.08

居住者の方(非永住者の方を除きます。)で、その年の12月31日においてその価額の合計額が5,000万円を超える国外財産を有する方は、その国外財産の種類・数量・価額その他必要な事項を記載した「国外財産調書」を、その年の翌年の6月30日までに、住所地等の所轄税務署長に提出しなければなりません。実務においては、国外財産を有するほとんどの納税者の方は、確定申告作業と合わせて提出を完了されると思いますが、確定申告義務のない個人でも「国外財産調書」の提出義務は発生しますので、一度ご自身の国外財産の状況をご確認ください。

また、これらの国外財産は日本円以外の資産を保有(外貨建て)していますので、5,000万円を超えるかどうかは、毎年12月31日時点での時価や見積価額に対して、年末又は近日のTTBレート(電信買相場)で円換算することになります。最近は一服していますが、昨今の円安傾向化にあっては、これまで保有資産が5,000万円以下として提出されなかった納税者の方でも提出対象となっている可能性があります。国外財産調書の提出者の国外財産の約6割を占める有価証券ついては、海外市場の相場状況にもよりますが、とくに注意いただきたいと思います。

この「国外財産調書」とは別に、所得金額の合計額が2,000万円超かつ12月31日時点3億円以上の財産を保有している等に該当する場合は「財産債務調書」の提出が別途必要となる場合があります。「財産債務調書」は国内外の財産および債務の内容を記載することが求められているため、国外財産についても原則的には「財産債務調書」へ記載します。国外財産が5000万円を超える場合、「財産債務調書」と「国外財産調書」の両方を作成しなければいけませんが、「財産債務調書」には国外財産の価額の合計額以外の記載は不要です。一方、国外の債務については「国外財産調書」の対象ではないため、「財産債務調書」にその詳細を記載する必要があります。