日々、税理士業務を行うにあたって、経験したこと、感じたことを関与先の守秘義務を順守しつつ、わかりやすく文章にしていきたいと思いますので、お付き合いください。

フリーランス法が11月1日に施行 2024.11.09

「特定受託事業者に係る取引の適正化等に関する法律」(フリーランス・事業者間取引適正化等法)(令和5年法律第25号。以下「法」という。)が令和6年11月1日に施行されました。個人で働くフリーランスに業務委託を行う発注事業者に対し、業務委託をした際の取引条件の明示、給付を受領した日から原則60日以内での報酬支払、ハラスメント対策のための体制整備等が義務付けられます。公正取引委員会フリーランス法特設サイト | 公正取引委員会

フリーランス法は、組織という強者から、1人で働く事業者(法人/個人事業者)という弱者を守るという基本発想の下、規制対象となる発注者を「業務委託事業者」および「特定業務委託事業者 」、そして、いわゆるフリーランスを「特定受託事業者」として定義し、両者の間の幅広い取引を規制対象としています。「特定受託事業者」とは、業務委託の相手方である事業者であって、個人であって従業員を使用しないもの、法人であって一の代表者以外に他の役員がなく、かつ、従業員を使用しないものが該当し、税理士等の士業も該当すればこれに含まれます。Microsoft PowerPoint – 【セット】240606_リバイス版FL新法周知用リーフ.pptx

フリーランスに業務を委託する事業者がフリーランス新法に違反すると、公正取引委員会ならびに中小企業庁長官または厚生労働大臣により、助言や指導、報告徴収・立入検査などが行われます。なお、命令違反や検査拒否などがあると50万円以下の罰金に処せられることもあります。また、発注事業者の従業員が違反行為を行えば、違反者当人だけではなく、事業主である法人も罰則の対象となることにも注意が必要です。

令和5年分で「2割特例」採用の個人事業者の方、令和4年分の課税売上高の確認を 2024.10.27

消費税のインボイス制度の円滑な実施のため、インボイス制度に係る支援措置がいつくか講じられました。そのひとつに、いわゆる「2割特例」があります。消費税法上の「2割特例」とは、インボイス発行事業者は令和5年10月1日から同日以後3年を経過する日までの日を属する課税期間については、消費税の納付税額を売上げに係る消費税額の2割とすることができる制度です。2割特例 特設ページ|国税庁

ただ、この「2割特例」は、本来免税事業者であった者を対象としているため、インボイス制度とは関係なく基準期間(個人事業者はその年の前々年度、法人はその事業年度の前々事業年度)の課税売上高が1千万円を超えると消費税の課税事業者となってしまい、「2割特例」が使えなくなってしまいます。たとえば、令和5年分の確定申告で「2割特例」で消費税の申告をした個人事業者の方で、令和6年分の確定申告で前々年度の令和4年分の課税売上高が1千万円を超えた場合、引き続きでの「2割特例」の採用ができなくなります。2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

また、「2割特例」の適用を受けたインボイス発行事業者が、「2割特例」の適用を受けた課税期間の翌課税期間中に「消費税簡易課税制度選択届出書」を提出したときは、その提出した日の属する課税期間から簡易課税制度の適用を受けることができます。ようするに、令和6年分で「2割特例」の適用がなくなる個人事業者の方で、消費税の簡易課税制度を適用しようとする場合、令和6年12月31日までに「消費税簡易課税制度選択届出書」の提出が必要になりますので注意が必要です。

非居住者等から土地等を購入した場合、源泉徴収もれに注意 2024.10.12

非居住者や外国法人(以下「非居住者等」という)から日本国内にある土地等を購入し、その譲渡対価を国内で支払う方(買主)は、その非居住者等に対して対価を支払う際に、10.21パーセントの税率により計算した額の所得税および復興特別所得税を源泉徴収し(ただし、1億円以下かつ対価を支払う個人が自己または親族の居住用とする場合を除きます)、原則として支払った月の翌月10日までに納付しないといけないので、納付もれがないよう注意が必要です。No.2879 非居住者等から土地等を購入したとき|国税庁 (nta.go.jp)

また、とくに納付もれが生じやすいケースとしては、買主が非居住者等(売主)に対して土地等の譲渡対価を日本国外で支払う場合です。このようなケースでも、その買主が国内に住所もしくは居所または事務所等を有するときは、国内源泉所得を国内において支払うものとみなして、源泉徴収しなければいけません。この場合の納付期限は、支払った月の翌月末日となります。(「土地等」とは、土地または土地の上に存する権利、建物およびその付属設備もしくは構築物をいいます)

したがって、買主には源泉徴収の義務が発生した場合、期日後で納税したとしても不納付加算税(納税額の10%。指摘される前なら5%)が課税されることになります。買主としては、自分の所得税ではなく売主側の所得税を支払わなければならない特殊なケースなので、わからないまま納税漏れになってしまうことが考えられます。売主の住所・振込先の口座・送金先・書類のやり取りの住所等に、海外の記載があるようなときは、売主に非居住者でないかどうかをよく確認するようにしましょう。

LA サンタモニカを散策 2024.09.29

今回は前回に引き続き、ロサンゼルス(LA)観光でMLB観戦以外のご紹介。まずは行ったのは、LA中心部のダウンタウンからタクシーで約20分のハリウッド。なかでもHollywood Blvd.などの歩道に埋め込まれた星形の敷石(ウォーク・オブ・フェイム:写真左)はシンボルになっていて、観光客が足元に向かってシャッターを切る様子はこの通りならではの光景。また、向かいにある1926年オープンの「エル・キャビタン・シアター」(写真右)は、現在ディズニー作品をメインに上映されていて、スペイン風コロニアル様式の外観はオープン当時の雰囲気が残っています。

LAのなかで私がとくにお勧めするのは、LA唯一の海水浴場があり100年以上の歴史を持つサンタモニカ。日中40度前後ある猛暑のLAのなかでも、サンタモニカは海岸近くにあり風光明媚で、いくぶんでも涼しさを感じることができます。メインストリート(サード・ストリート・プロムナード)は両側にカフェ・レストランやカジュアルブランド店が並ぶ歩行者天国になっていて、ストリートミュージシャンたちの演奏もあり、気楽に買い物や食事を楽しめます。

海岸のつきあたりには、世界一有名な桟橋といわれる「サンタモニカ・ピア」があります。1909年に造られた木造のこの桟橋は、ハリウッド映画にもよく登場するサンタモニカのシンボル的な存在。桟橋内にはレストラン・ギフトショップの他に無料遊園地や水族館まであり、この日もたくさんの人で賑わっていました。また、海岸は太平洋を西に向かって開けているので、夕日を眺めるには絶好のポイント。これもサンタモニカ観光の定番になっています。

LA ドジャースタジアムに行く 2024.09.14

最近はNHK BSで放送されているアメリカのメジャーリーグベースボール(MLB)にはまっています。そして、先週末に生まれてはじめて日付変更線を超え、約11時間のフライトでロサンゼルス(LA)のドジャースタジアムまで行ってきました。ドジャースタジアムは、LA国際空港からタクシーで約30分のダウンタウンの高台にあり、試合開始2時間前の開門と同時に入場。スタンドはシックなブルーを基調とした色づかいで、天然芝とのコントラストがよく、これぞベースボールの聖地といった佇まい。

スタジアムを本拠地とするドジャースは、19世紀から存在する伝統球団で、スタジアム各所にそれを感じさせる展示物がディスプレイされています。写真左は黒人初のメジャーリーガーのジャッキー・ロビンソンが、1949年にはじめてのオール・スター・ゲーム出場を記念してつくられたもの。そして、写真右は歴代のドジャース選手のボブルヘッド(首振り)人形の展示で、最上段の左から2体目は野茂英雄さん(1995年入団)の人形も見ることができます。

観戦したゲームは、9月6日と8日(現地時間)のドジャース対ガーディアンズの2試合。普段テレビで見ているMLBのスーパー・スターたちを実際に見られ感激ものでした。(写真は大谷選手が6日に45号本塁打を放ってダイヤモンドを一周するところ)MLBは日本のプロ野球のような鉄板の鳴り物応援はなく、専属奏者のエレクトーンや電光掲示板に合せて応援します。そして、選手のひとつのプレーに観客個々で反応するので、このへんは日本とのスポーツ観戦文化の違いを感じました。

「定額減税」、年末調整時に対応が必要なケースとは 2024.08.31

令和6年6月から始まった「定額減税」、会社の給与計算担当者にとって月々の事務負担が増えた状態になっています。所得税の定額減税の計算は、令和6年6月1日以後、最初の給与等(賞与を含む)で天引きされる源泉徴収税額からその時点の定額減税額を控除する「月次減税事務」のほか、年末調整時に年末調整時点の定額減税額に基づき精算する「年調減税事務」を行います。したがって、ケースによっては令和6年分の年末調整の際、年末調整時点で毎月行った定額減税額に基づき、年間の所得税額との精算を行なう事務処理が出てきます。0023012-317.pdf (nta.go.jp)

具体的に年末調整で精算が必要となる主なケースは次のとおりで、① 「月次減税事務」で控除しきれない場合 ② 令和6年6月以降に結婚・出産・子供の就職など、「扶養控除等申告書」や「源泉徴収に係る定額減税のための申告書」の記載事項に異動が生じた場合 ③ 令和6年6月2日以降に社員を中途採用した場合 ④ 令和6年分の合計所得金額が1805万円を超える場合(『戦略経営者8月号』定額減税の概要と実務のポイント)。

①の場合、「年調減税事務」を経ても定額減税((本人+同一生計配偶者等)×3万円)を控除しきれないと見込まれる人に対しては、当該定額減税しきれない額を1万円単位に切り上げて算定した「調整給付金」が支給されます。対象者の方には市区町村から確認書が順次届いています。自治体によって確認書が届くタイミングや支給日等は異なりますのでくわしく知りたい場合は、市区町村のホームページ等で確認するとよいでしょう。0024001-021.pdf (nta.go.jp)

従業員数51名以上の事業主の方、10月から社会保険の加入要件が拡大されます 2024.08.17

2024年10月より、パート・アルバイトといった短時間労働者に対する社会保険の適用範囲が広がります。(ここでいう「社会保険」とは、健康保険・厚生年金保険・介護保険)前回2022年10月には「従業員数101人以上の企業」に拡大。それが2024年10月からはさらに適用範囲が拡大され、「従業員数51人以上の企業」で働く短時間労働者が要件をすべて満たしている場合、新たに社会保険の適用が義務化されることになります。短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内|日本年金機構 (nenkin.go.jp)

社会保険への加入は、従業員にとってさまざまなメリットがあり、会社員や公務員など組織に雇用される人が対象となる「厚生年金」に加入できるため、将来的に受け取れる年金の金額が増えます。さらに、「老齢年金」、「障害年金」、「遺族年金」といった厚生年金ならではの給付も基礎年金に上乗せされます。一方で、給与から社会保険料(従業員負担分)が自動的に引かれるため、手取り額がその分減るという点があり、事業主の観点からも社会保険料の半分を負担する必要があるため、そのぶん経費(法定福利費)が増加することになります。

2024年10月以降、厚生年金保険の被保険者数が51人以上の企業等で加入対象となる短時間労働者がいる場合は 、「被保険者資格取得届」等の提出が必要です 。新たに適用拡大の対象となることが見込まれる事業所には、9 月上旬までに「特定適用事業所該当事前のお知らせ」を送付される予定です。 適用拡大の対象となる従業員についての届書の準備、社内周知・従業員への説明等の期間が必要となりますので、早めの準備をお願いします。r6.10_tekiyoukakudai01.pdf (nenkin.go.jp)

経営セーフティ共済、10月以降解約分から損金算入が一部制限されます 2024.08.03

中小企業倒産防止共済事業(経営セーフティ共済)とは、取引先事業者が倒産した際、中小企業が連鎖倒産や経営難に陥ることを防ぐために設けられた制度(令和5年3月時点で約62万社が加入)。無担保・無保証人で掛金の最高10倍(上限80,000千円)まで借入れができ、その掛金は会社等の法人の場合は税法上の損金、個人事業の場合は事業所得の必要経費に算入できます。また、契約解約後は、積み立てた掛金の全額(納付期間が40か月未満は一部)を解約手当として受け取ることができ、その場合は受け取り時の事業年度の益金の額または総収入金額に算入します。経営セーフティ共済とは | 共済制度 | 独立行政法人 中小企業基盤整備機構 (smrj.go.jp)

通常、経営セーフティ共済の掛金は毎月支払い(5千円~200千円)で行いますが、一定の手続きにより1年分の掛金(最大2,400千円=200千円×12か月)を前払いする前納制度もあります。大きな所得が発生し、税額が大きくなることが予測される場合、1年分の掛金を前納することで節税することができます。(ただし、掛金の積立総額は8,000千円まで)第66条の11 ((特定の基金に対する負担金等の損金算入の特例)) 関係|国税庁 (nta.go.jp)

ただ、令和6年度改正ではこの節税策への見直しもおこなわれていて、契約を解約した場合に解約後2年間のうちに再加入した際には掛金の損金算入が不可となりました。経営セーフティ共済に関しては、解約して手当金を受け取ったものの、自社の利益を鑑みて短期間のうちに再契約を行う事例も多く、本来の制度の趣旨から外れた利用も少なくなかったためです。そのような状況を踏まえ、10月以降解約しその後再契約する場合、解約日から2年を経過する日までの間に支払った掛金に関しては、損金算入が不可となりました。002.pdf (meti.go.jp)

個人事業者の「定額減税」、第1期分減額申請は7月末まで 2024.07.21

先月、国税庁は個人事業者にかかる「令和6年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書」について公表し、減額申請の期限として、第1期分の7月減額申請は7月31日(水)まで、第2期分の11月減額申請は11月15日(金)までであることを明らかにしました。(納期 第1期分:7月1日(月)から9月30日(月)まで、第2期分:11月1日(金)から12月2日(月)まで)A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続|国税庁 (nta.go.jp)

事業所得者や不動産所得者等の個人事業者で予定納税基準額が15万円以上の場合、予定納税の対象となりますが、令和6年分所得税の予定納税に関しては、「定額減税」にかかる納税者本人の減税額(3万円)が、すでに第1期分の予定納税額から控除されていると思います。ただ、当該納税者(令和6年分合計所得金額の見積額が1,805万円以下の者)の同一生計配偶者や扶養親族分の減税額(3万円×人数)については、自ら予定申告額の減額申請を行わないと控除を受けることはできません。

そして、予定納税額から同一生計配偶者分や扶養親族分の減税額を控除したいという理由のみで減額申請を行う場合、「簡易的な記載方法」により減額申請書を提出できるようになりました。具体的には、定額減税に必要な情報のみの記載だけでよく、減額申請書の「申告納税見積額等の計算書」の①~㊳欄の記載は省略できます。詳しい記載方法等については、国税庁から同日公表されたリーフレット「令和6年分所得税の予定納税における定額減税の取扱いについて」で確認できますので、申請を検討される方はそちらをご覧ください。0024005-066.pdf (nta.go.jp)

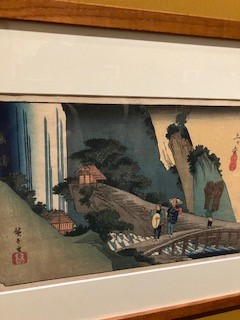

広重を観に「あべのハルカス」へ 2024.07.14

週末、浮世絵師 歌川広重の作品を観に、大阪(阿倍野区)の「あべのハルカス美術館」へ。先週7月6日から『広重―摺(すり)の極―』と題して、広重の国内外のコレクション(約330点)を展示中の美術館は、常設作品を有しない特別展を専門とするコンパクトな都市型美術館。広重 ―摺(すり)の極(きわみ)― あべのハルカス美術館開館10周年記念 | あべのハルカス美術館(大阪) (aham.jp)高さ300mを誇る日本一の高層ビル「あべのハルカス」の16階にあり、最上階の展望台に上がらなくても、美術館前のテラスからは大阪平野の眺望を一望することができます。

当日は開館時間の10時ごろに来ましたが、広重の知名度やテレビ局とのタイアップの効果か、すでに多くの来場者で長い行列ができていました。広重はいわずと知れた「東海道五十三次」」などの浮世絵版画でも風景画の大家で、写真は「木曽海道六十九次」の中津川宿と上ヶ松宿の作品(写真撮影可)。パリ在住の外国人コレクターが所蔵するこれらの作品は、摺りや保存状態ともに素晴らしく、まじかで観てみると写真とは違って、ぼかし摺りの表現や彫り師の技術の繊細さを十分堪能することができました。